ภาษีที่ดินและสิ่งปลูกสร้าง คือ ภาษีที่ผู้ครอบครองอสังหาริมทรัพย์ต้องเสียให้กับองค์กรปกครองส่วนท้องถิ่น (อปท.) ไม่ว่าจะเป็นเจ้าของบ้าน ที่ดิน คอนโดมิเนียม หรือสิ่งปลูกสร้างใดๆ ทั้งที่ใช้ และไม่ได้ใช้ประโยชน์ โดยภาษีที่ได้รับการชำระนั้น จะนำเงินไปใช้พัฒนาท้องถิ่นของตนเอง

โดยภาษีที่ดินและสิ่งปลูกสร้างถูกประกาศเมื่อมีนาคม 2562 ที่ผ่านมา และมีผลบังคับใช้ตั้งแต่ 1 มกราคม 2563 เป็นต้นไป และยกเลิกภาษีโรงเรือนและภาษีบำรุงท้องที่ฉบับเก่าที่ใช้มานานหลายสิบปี โดยการชำระภาษีตามประกาศใหม่ครั้งแรกนี้ เลื่อนมาเดือน สิงหาคม 2563 จากเดิมต้องเสียภาษีภายในเดือนเมษายน 2563

ผู้มีหน้าที่เสียภาษีที่ดินและสิ่งปลูกสร้าง

- เจ้าของที่ดิน / เจ้าของสิ่งปลูกสร้าง

- เจ้าของห้องชุด

- ผู้ครอบครองทรัพย์สิน หรือทำประโยชน์ในทรัพย์สินของรัฐ (ที่ดินและสิ่งปลูกสร้าง)

บุคคลดังต่อไปนี้ มีหน้าที่ชำระภาษีแทนผู้เสียภาษี

- ผู้จัดการมรดกหรือทายาท ในกรณีที่ผู้เสียภาษีถึงแก่ความตาย

- ผู้จัดการทรัพย์สิน ในกรณีที่ผู้เสียภาษีเป็นผู้ไม่อยู่ตามประมวลกฎหมายแพ่งและพาณิชย์ ว่าด้วยสาบสูญ

- ผู้แทนโดยชอบธรรม ผู้อนุบาลหรือผู้พิทักษ์ ในกรณีที่ผู้เสียภาษีเป็นผู้เยาว์ คนไร้ความสามารถ หรือคนเสมือนไร้ความสามารถ แล้วแต่กรณี

- ผู้แทนของนิติบุคคล ในกรณีที่ผู้เสียภาษีเป็นนิติบุคคล

- ผู้ชำระบัญชี ในกรณีที่ผู้เสียภาษีเป็นนิติบุคคลเลิกกันโดยมีการชำระบัญชี

- เจ้าของรวมคนหนึ่งคนใด ในกรณีที่ทรัพย์สินที่ต้องเสียภาษีเป็นของบุคคลหลายคนรวมกัน

ผู้มีหน้าที่จัดเก็บภาษีที่ดินและสิ่งปลูกสร้าง

- องค์กรปกครองส่วนท้องถิ่น (เทศบาล กรุงเทพ และเมืองพัทยา)

อำนาจในการจัดเก็บภาษีที่ดินและสิ่งปลูกสร้าง

- คณะกรรมการวินิจฉัยภาษีที่ดินและ สิ่งปลูกสร้าง

5 ความหมายสำคัญที่ควรรู้!!

พ.ร.บ. ภาษีที่ดินและสิ่งปลูกสร้าง พ.ศ. 2562 ตามมาตรา 5 ให้ความหมายของคำ

- “ภาษี” หมายความว่า ภาษีที่ดินและสิ่งปลูกสร้าง “ผู้เสียภาษี” หมายความว่า บุคคลธรรมดาหรือนิติบุคคลซึ่งเป็นเจ้าของที่ดินหรือสิ่งปลูกสร้าง หรือเป็นผู้ครอบครองหรือท าประโยชน์ในที่ดินหรือสิ่งปลูกสร้างอันเป็นทรัพย์สินของรัฐ ซึ่งเป็นผู้มีหน้าที่ เสียภาษีตามพระราชบัญญัตินี้ และให้หมายความรวมถึงผู้มีหน้าที่ช าระภาษีแทนผู้เสียภาษี ตามพระราชบัญญัตินี้ด้วย

- “ที่ดิน” หมายความว่า พื้นดิน และให้หมายความรวมถึงพื้นที่ที่เป็นภูเขาหรือที่มีน้ำด้วย

- “สิ่งปลูกสร้าง” หมายความว่า โรงเรือน อาคาร ตึก หรือสิ่งปลูกสร้างอย่างอื่น ที่บุคคล อาจเข้าอยู่อาศัยหรือใช้สอยได้ หรือที่ใช้เป็นที่เก็บสินค้าหรือประกอบการอุตสาหกรรมหรือพาณิชยกรรม และให้หมายความรวมถึงห้องชุดหรือแพที่บุคคลอาจใช้อยู่อาศัยได้หรือที่มีไว้เพื่อหาผลประโยชน์ด้วย

- “ห้องชุด” หมายความว่า ห้องชุดตามกฎหมายว่าด้วยอาคารชุดที่ได้ออกหนังสือแสดงกรรมสิทธิ์ ห้องชุดแล้ว

- “องค์กรปกครองส่วนท้องถิ่น” หมายความว่า เทศบาล องค์การบริหารส่วนตำบล กรุงเทพมหานคร เมืองพัทยา และองค์กรปกครองส่วนท้องถิ่นอื่นตามที่มีกฎหมายจัดตั้ง แต่ไม่หมายความรวมถึง องค์การบริหารส่วนจังหวัด

อ่านความหมายเพิ่มเติมได้ที่นี้!!ดาวน์โหลด

ที่ดินและสิ่งปลูกสร้างที่ไม่ต้องเสียภาษี

ที่ดินหรือสิ่งปลูกสร้าง ที่ได้รับยกเว้นการจัดเก็บภาษี มีดังนี้

- หน่วยงานของรัฐกิจการสาธารณะ

- องค์การสหประชาชาติ ทบวงการชำนัญพิเศษขององค์การ (ดูสนธิสัญญา หรือความตกลงอื่นร่วมด้วย)

- สถานทูตหรือสถานกงสุลของต่างประเทศ

- สภากาชาดไทย

- ศาสนสมบัติไม่ว่าของศาสนาใด สุสานสาธารณะ หรือฌาปนสถานสาธารณะ

- มูลนิธิหรือองค์การหรือสถานสาธารณกุศลตามที่รัฐมนตรีว่าการ กระทรวงการคลังประกาศกำหนด

- ส่วนกลางที่ใช้ประโยชน์ร่วมกันของเจ้าของอาคารชุด

ทั้งนี้ต้องเป็นทรัพย์สินที่ไม่ได้ใช้หาผลประโยชน์

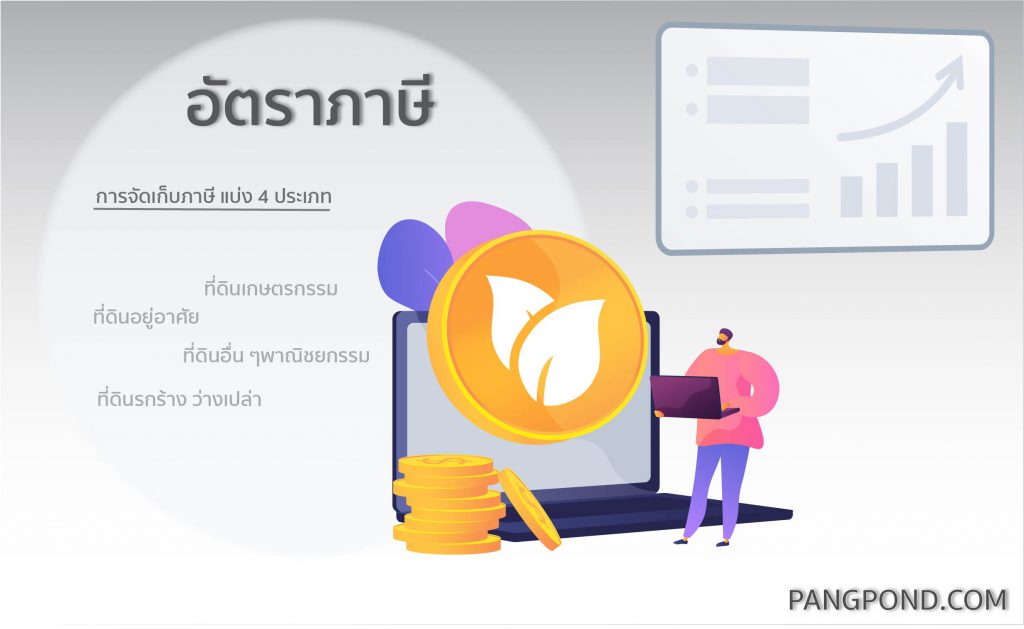

อัตราภาษี

การจัดเก็บภาษีแบ่งได้ 4 ประเภท

- ที่ดินเกษตรกรรม (เพดานภาษี 15 %)

- ที่ดินอยู่อาศัย (เพดานภาษี 30 %)

- ที่ดินอื่น ๆ พาณิชยกรรม (เพดานภาษี 20 %)

- ที่ดินรกร้างไม่ใช้ประโยชน์ตามแต่สภาพ (เพดานภาษี 20 %)

ที่ดินหรือสิ่งปลูกสร้างใช้ประโยชน์ แบ่งออกเป็น 3 ประเภท

- ที่ดินเกษตรกรรม (เพดานภาษี 15 %)

- ที่ดินอยู่อาศัย (เพดานภาษี 30 %)

- ที่ดินรกร้าง และที่ดินอื่น ๆพาณิชยกรรม (เพดานภาษี 20 %)

- ที่ดินเกษตรกรรม การทำนา ทำไร่ ทำสวน เลี้ยงสัตว์ เลี้ยงสัตว์น้ำ และกิจการอื่นตามหลักเกณฑ์ที่รัฐมนตรีว่าการกระทรวงการคลังและรัฐมนตรีว่าการ กระทรวงมหาดไทยร่วมกันประกาศกำหนด

- ที่ดินอยู่อาศัย ให้เป็นไปตามหลักเกณฑ์ที่รัฐมนตรีว่าการ กระทรวงการคลังและรัฐมนตรีว่าการกระทรวงมหาดไทยร่วมกันประกาศกำหนด

- ที่ดินรกร้าง และที่ดินอื่น ๆ ให้เป็นไปตามหลักเกณฑ์ที่กำหนดในกฎกระทรวง

ที่ดินหรือสิ่งปลูกสร้างไม่ใช่ประโยชน์ 0.3% สูงสุดไม่เกิน 3 %

ที่ดินหรือสิ่งปลูกสร้างที่ทิ้งไว้ว่างเปล่าหรือไม่ได้ทำประโยชน์เป็นเวลา 3 ปีติดต่อกัน ในปีที่ 4 ให้เพิ่มขึ้น 0.3 % จากอัตราภาษีเดิมที่จัดเก็บ ในทุก 3 ปี แต่เสียรวมแล้วต้องไม่เกิน 3 %

กรณี มีที่ดิน หรือสิ่งปลูกสร้าง ใช้ประกอบเกษตรกรรม

บุคคลธรรมดา

ปี 2563-2565 ได้รับยกเว้น ไม่เสียภาษี

ปี 2566 เป็นต้นไป

| มูลค่า (ล้านบาท) | อัตรา (%) |

|---|---|

| 0 – 50 | ได้รับยกเว้น |

| 50 ขึ้นไป | ไม่เกิน 0.15 |

| หรือตามที่พนักงานประเมิน |

อื่น ๆ / นิติบุคคล

ปี 2563 และ ปี 2564

| มูลค่า (ล้านบาท) | อัตรา (%) |

|---|---|

| 0 – 75 | 0.01 |

| 75 – 100 | 0.03 |

| 100 – 500 | 0.05 |

| 500 – 1,000 | 0.07 |

| 1,000 ขึ้นไป | 0.10 |

ปี 2565 เป็นต้นไป

| มูลค่า (ล้านบาท) | อัตรา (%) |

|---|---|

| 0 – ไม่จำกัด | ไม่เกิน 0.15 |

| หรือตามที่พนักงานประเมิน |

“ บุคคลธรรมดา ที่ทำเกษตรกรรม ไม่ต้องเสียภาษีภายใน 3 ปีแรก ตั้งแต่ประกาศกำหนด ส่วนในปีที่ 4 หากมีที่ดินมูลค่าเกิด 50 ล้านบาท ให้เสียภาษีในอัตราร้อยละ 0.15 ”

คลิกดู หลักเกณฑ์เกษตรกรรมดาวน์โหลด.pdf

กรณี มีที่ดิน และสิ่งปลูกสร้าง ใช้เป็นที่อยู่อาศัย

บุคคลธรรมดา บ้านหลังหลัก ( มีชื่ออยู่ในทะเบียนบ้านตั้งแต่ 1 มกราคม ปีภาษี )

ปี 2563 และ ปี 2564

| มูลค่า (ล้านบาท) | อัตรา (%) |

|---|---|

| 0 – 25 | 0.03 |

| 25 – 50 | 0.05 |

| 50 ขึ้นไป | 0.10 |

ปี 2565 เป็นต้นไป

| มูลค่า (ล้านบาท) | อัตรา (%) |

|---|---|

| 0 – 50 | ยกเว้น |

| 50 ขึ้นไป | ไม่เกิน 0.30 |

| หรือตามที่พนักงานประเมิน |

บุคคลธรรมดา บ้านหลังอื่น ๆ (ไม่มีชื่ออยู่ในทะเบียนบ้าน)

ปี 2563 และ ปี 2564

| มูลค่า (ล้านบาท) | อัตรา (%) |

|---|---|

| 0 – 50 | 0.02 |

| 50 – 75 | 0.03 |

| 75 – 100 | 0.05 |

| 100 ขึ้นไป | 0.10 |

ปี 2565 เป็นต้นไป

| มูลค่า (ล้านบาท) | อัตรา (%) |

|---|---|

| 0 – 50 | ยกเว้น |

| 50 ขึ้นไป | ไม่เกิน 0.30 |

| หรือตามที่พนักงานประเมิน |

กรณี มีแต่สิ่งปลูกสร้าง ใช้เป็นที่อยู่อาศัย (ไม่มีที่ดินเป็นของตัวเอง)

บุคคลธรรมดา บ้านหลังหลัก ( มีชื่ออยู่ในทะเบียนบ้านตั้งแต่ 1 มกราคม ปีภาษี )

ปี 2563 และ ปี 2564

| มูลค่า (ล้านบาท) | อัตรา (%) |

|---|---|

| 0 – 40 | 0.02 |

| 40 – 65 | 0.03 |

| 65 – 90 | 0.05 |

| 90 ขึ้นไป | 0.10 |

ปี 2565 เป็นต้นไป

| มูลค่า (ล้านบาท) | อัตรา (%) |

|---|---|

| 0 – 10 | ยกเว้น |

| 10 ขึ้นไป | ไม่เกิน 0.30 |

| หรือตามที่พนักงานประเมิน |

บุคคลธรรมดา บ้านหลังอื่น ๆ (ไม่มีชื่ออยู่ในทะเบียนบ้าน)

ปี 2563 และ ปี 2564

| มูลค่า (ล้านบาท) | อัตรา (%) |

|---|---|

| 0 – 50 | 0.02 |

| 50 – 75 | 0.03 |

| 75 – 100 | 0.05 |

| 100 ขึ้นไป | 0.10 |

ปี 2565 เป็นต้นไป

| มูลค่า (ล้านบาท) | อัตรา (%) |

|---|---|

| 0 – 50 | ยกเว้น |

| 50 ขึ้นไป | ไม่เกิน 0.30 |

| หรือตามที่พนักงานประเมิน |

คลิกดู หลักเกณฑ์การใช้ประโยชน์เป็นที่อยู่อาศัยดาวน์โหลด.pdf

กรณี มีที่ดินเชิงพาณิชย์ (นอกเหนือ เกษตกรรม และที่อยู่อาศัย)

ปี 2563 และ ปี 2564

| มูลค่า (ล้านบาท) | อัตรา (%) |

|---|---|

| 0 – 50 | 0.30 |

| 50 – 200 | 0.40 |

| 200 – 500 | 0.50 |

| 500 – 1,000 | 0.60 |

| 1,000 ขึ้นไป | 0.70 |

ปี 2565 เป็นต้นไป

| มูลค่า (ล้านบาท) | อัตรา (%) |

|---|---|

| 0 – ไม่จำกัด | ไม่เกิน 1.20 |

| หรือตามที่พนักงานประเมิน |

กรณี มีที่ดินหรือสิ่งปลูกสร้างทิ้งไว้ว่างเปล่าไม่ได้ทำประโยชน์ (รกร้าง)

ปี 2563 และ ปี 2564

| มูลค่า (ล้านบาท) | อัตรา (%) |

|---|---|

| 0 – 50 | 0.30 |

| 50 – 200 | 0.40 |

| 200 – 500 | 0.50 |

| 500 – 1,000 | 0.60 |

| 1,000 ขึ้นไป | 0.70 |

ปี 2565 เป็นต้นไป

| มูลค่า (ล้านบาท) | อัตรา (%) |

|---|---|

| 0 – ไม่จำกัด | ไม่เกิน 1.20 |

| หรือตามที่พนักงานประเมิน |

กรณีที่ดินที่ดินหรือสิ่งปลูกสร้างที่ทิ้งไว้ ว่างเปล่าหรือไม่ได้ทำประโยชน์เป็นเวลา 3 ปีติดต่อกกัน ในปีที่ 4 ให้เพิ่มขึ้นจากอัตราภาษีที่จัดเก็บ ในอัตราร้อยละ 3 ในทุก ๆ 3 ปี แต่เสียรวมแล้วต้องไม่เกินร้อย 3

คลิกดู หลักเกณฑ์ที่รกร้างดาวน์โหลด.pdf

ฐานภาษี

การคำนวณหามูลค่าของที่ดินหรือสิ่งปลูกสร้าง ใช้หลักเกณฑ์ ดังนี้

- ที่ดิน ให้ใช้ราคาประเมินทุนทรัพย์ที่ดินเป็นเกณฑ์ในการคำนวณ

- สิ่งปลูกสร้าง ให้ใช้ราคาประเมินทุนทรัพย์สิ่งปลูกสร้างเป็นเกณฑ์ในการคำนวณ

- สิ่งปลูกสร้างที่เป็นห้องชุด ให้ใช้ราคาประเมินทุนทรัพย์ห้องชุดเป็นเกณฑ์ในการคำนวณ

- ราคาประเมินทุนทรัพย์ ดูได้จาก เว็บไซต์ “ กรมธณารักษ์ ”

หากที่ดินหรือสิ่งปลูกสร้างที่ไม่มีราคาประเมินทุนทรัพย์ ให้ใช้ราคาตามหลักเกณฑ์ วิธีการ และเงื่อนไขที่กำหนดในกฎกระทรวง “ ประกาศและวิธีการตามเงื่อนไขที่กำหนดในกฎกระทรวง ”

คลิกดู กฎกระทรวงกำหนดวิธีประกาศดาวน์โหลด.pdf

มูลค่าของฐานภาษีที่ได้รับยกเว้น

- ที่ดินหรือสิ่งปลูกสร้างที่เจ้าของเป็นบุคคลธรรมดาใช้ประโยชน์ใน การประกอบเกษตรกรรม ได้รับสิทธิยกเว้นไม่เกิน 50 ล้านบาท

- ที่ดินและสิ่งปลูกสร้างที่เจ้าของเป็นบุคคลธรรมดาใช้เป็นที่อยู่อาศัย และมีชื่ออยู่ในทะเบียนบ้านวันที่ 1มกราคมของปีภาษี ได้รับยกเว้นไม่เกิน ได้รับสิทธิยกเว้นไม่เกิน 50 ล้านบาท

- ในกรณีที่บุคคลธรรมดาเป็นเจ้าของสิ่งปลูกสร้าง แต่ไม่ได้เป็นเจ้าของที่ดิน และใช้สิ่งปลูกสร้าง ใช้เป็นที่อยู่อาศัย และมีชื่ออยู่ในทะเบียนบ้านวันที่ 1มกราคมของปีภาษี ได้รับสิทธิยกเว้นไม่เกิน 10 ล้านบาท

สิทธิลดหย่อยภาษี

- ลดภาษี 50% ของจำนวนภาษีที่จะต้องเสีย สำหรับกรณีดังนี้

- ที่ดินและสิ่งปลูกสร้างที่เจ้าของเป็นบุคคลธรรมดาได้มาจากมรดกโดยใช้เป็นที่อยู่อาศัยและมีชื่ออยู่ในทะเบียนบ้าน และต้องจดทะเบียนสิทธิและนิติกรรมเกี่ยวกับทรัพย์สินนั้นก่อนวันที่ 13 มีนาคม2562

- ที่ดินที่เป็นที่ตั้งของโรงผลิตไฟฟ้ารวมถึงที่ดินและสิ่งปลูกสร้างอื่นที่ใช้ประโยชน์ เกี่ยวกับการผลิตไฟฟ้า

- ลดภาษี 90% ของจำนวนภาษีที่จะต้องเสีย สำหรับกรณีดังนี้

- ที่ดินหรือสิ่งปลูกสร้างที่เป็นอสังหาริมทรัพย์รอการขายของสถาบันการเงิน สถาบนั การเงิน เฉพาะกจิที่มีกฎหมายเฉพาะจัดตั้งขึ้นสถาบันการเงินประชาชน หน้าที่ 6 บริษัท บริหารสินทรัพย์ เป็นเวลาไม่เกิน 5 ปี นับจากวันที่อสังหาริมทรัพย์นั้นตกเป็นของหน่วยงาน

- ที่ดินหรือสิ่งปลูกสร้างที่อยู่ระหว่างการพัฒนาเป็นโครงการจัดสรรเพื่ออยู่อาศัย หรืออุตสาหกรรม เป็นเวลาไม่เกิน 3 ปี นับแต่วันได้รับอนุญาตจัดสรรที่ดิน

- ที่ดินหรือสิ่งปลูกสร้างที่อยู่ระหว่างการพัฒนาเป็นอาคารชุด เป็นเวลาไม่เกิน 3 ปี นับแต่วันได้รับอนุญาตก่อสร้าง

- ที่ดินหรือสิ่งปลูกสร้างที่อยู่ระหว่างการพัฒนาเป็นนิคมอุตสาหกรรม เป็นเวลาไม่เกิน 3 ปี นับแต่วันได้รับอนุญาตจัดตั้งนิคมอุตสาหกรรม

- ที่ดินหรือสิ่งปลูกสร้างที่ใช้ประโยชน์ในกิจการโรงเรียนเอกชน สถาบันอุดมศึกษา

- ที่ดินหรือสิ่งปลูกสร้างที่ใช้เป็นนสถานบริการประชาชนทั่วไป เช่น ลานเล่นกีฬา สวนสัตว์ สวนสนุกที่ได้รับอนุญาตตามกฎหมาย

สถานที่ชำระภาษี

- สำนักงานเทศบาล

- องค์การบริหารส่วนตำบล

- สำนักงานเขต กรุงเทพมหานคร

- ศาลาว่าการเมืองพัทยา

- องค์กรปกครองส่วนท้องถิ่นอื่นตามที่มีกฎหมายกำหนด

ให้ตรวจสอบพื้นที่เราว่าขึ้นกับหน่วยงานใด โดยชำระภาษีได้ที่องค์กรปกครองส่วนท้องถิ่นนั้น ๆ

เบี้ยปรับและเงินเพิ่ม

- กรณีไม่ได้จ่ายภาษีในเวลาที่กำหนด ให้เสียเบี้ยปรับ 40% ของจำนวนภาษีค้างชำระ ยกเว้นว่าได้จ่ายภาษีก่อนรับหนังสือแจ้งเตือน กรณีนี้จะเสียเบี้ยปรับ 10% ของจำนวนภาษีค้างชำระ

- กรณีไม่ได้จ่ายภาษีในเวลาที่กำหนด แต่ต่อมาได้จ่ายภาษีภายในกำหนดเวลาของหนังสือแจ้งเตือน จะเสียเบี้ยปรับ 20% ของจำนวนภาษีค้างชำระ กรณีไม่ได้จ่ายภาษีในเวลาที่กำหนด ให้เสียเงินเพิ่มอีก 1% ต่อเดือนของจำนวนภาษีที่ค้างช าระ เศษของเดือนให้นับเป็น 1 เดือน แต่ไม่ต้องนำเบี้ยปรับมารวมคำนวณเพื่อเสียเงินเพิ่มด้วย

ระยะเวลาชำระภาษี

- ปี 2563 : ภายในเดือนสิงหาคม

- ปีต่อไป : ภายในเมษายนของทุกปี

รับทำบัญชี โทร.081-931-8341 (คุณจ๋า)

Accounting in English (รับทำบัญชี ภาษาอังกฤษ)

We provide accounting services by preparing financial statements in English version. Our specialist team will collect your business's financial information in a strict, and simple manner.

We will issue useful financial statements, accurate, and efficient. You can make business decisions with confidence, and spend less time managing accounting work which is safe and reliable.

Whether you are a small or large business. Our services will be fully responsive to your needs and goals. We will support you in developing and growing your business.